Por qué el Oro puede ser la gran sorpresa de 2024

El Oro tenía que haber caído en 2023 y, sin embargo, cierra el año en máximos históricos.

El Oro tenía que haber caído en 2023 y, sin embargo, cierra el año en máximos históricos.

Históricamente, los tipos de interés reales han sido el factor fundamental que mueve el precio del Oro. Mucha gente, incluso entre los profesionales, piensa que es la inflación el factor que dirige el precio del metal dorado, pero esto no es realmente así.

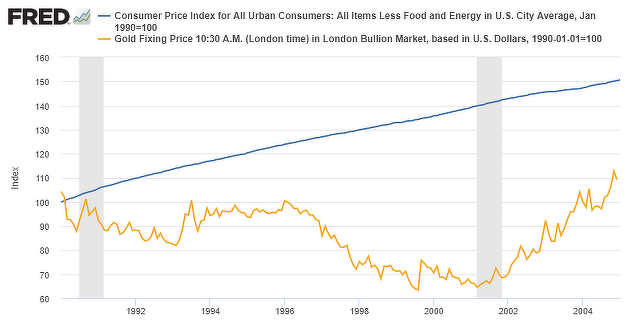

Por ejemplo, entre 1990 y 2004 el Oro se mantuvo plano con respecto al dólar, mientras que la inflación en Estados Unidos creció un 47%. Si en 15 años de inflación al alza el Oro no sirvió de defensa contra esa subida de los precios, es por la simple razón de que, per se, el Oro no cubre contra el riesgo de inflación. La historia es un poco más complicada y por eso lo explico en detalle a continuación.

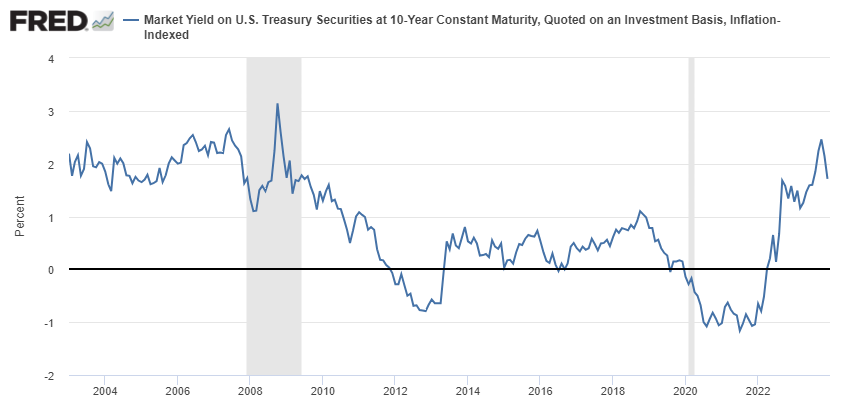

Lo que el Oro sí es, es ser una cobertura contra la pérdida de poder adquisitivo, pero no de los consumidores, sino del capital. Si los inversores en los activos más seguros y estables, es decir, si los inversores en bonos soberanos de los países con mayor reputación y que se consideran refugio, como pueden ser los bonos del Tesoro de los Estados Unidos, ven que el gobierno les paga un 3% en sus bonos de medio plazo cuando la inflación esperada es del 2%, entonces estos inversores estarán contentos, ya que su capital se revalorizará un 1% anual en términos reales a pesar de la depreciación nominal de su moneda, en este caso el dólar.

Esta situación benigna para los inversores, en donde los tipos de interés son mayores que la inflación estimada, es una situación de tipos de interés reales positivos. Y cuando los tipos de interés reales son positivos, como hemos visto, los inversores por lo general suelen estar felices comprando instrumentos financieros ya que su dinero crece.

Sin embargo, a veces y por diversos motivos, la inflación esperada en los siguientes años se vuelve superior a los tipos de interés que paga el Tesoro por sus bonos. Por ejemplo, podría darse una situación donde la inflación esperada sea del 2% y que a la vez los tipos de interés de medio plazo sean del 1%.

Este sería un caso donde los inversores en activos más conservadores se ven penalizados en sus grandes sumas de dinero, porque cada año que pasa pierden un 1% de poder adquisitivo. Esta fase en la que no están nada contentos, es una situación de tipos de interés reales negativos o de represión financiera, ya que las autoridades de un país no están compensando adecuadamente por la pérdida del valor nominal de su moneda.

Y es aquí donde esos inversores, o al menos una parte de los mismos, piensa "si manteniendo estos bonos pierdo dinero en términos reales, mejor invierto algo en Oro para cubrirme del riesgo de devaluación real", ya que, al fin y al cabo, por lo que sea, el Oro lleva funcionando 5.000 años como reserva de valor.

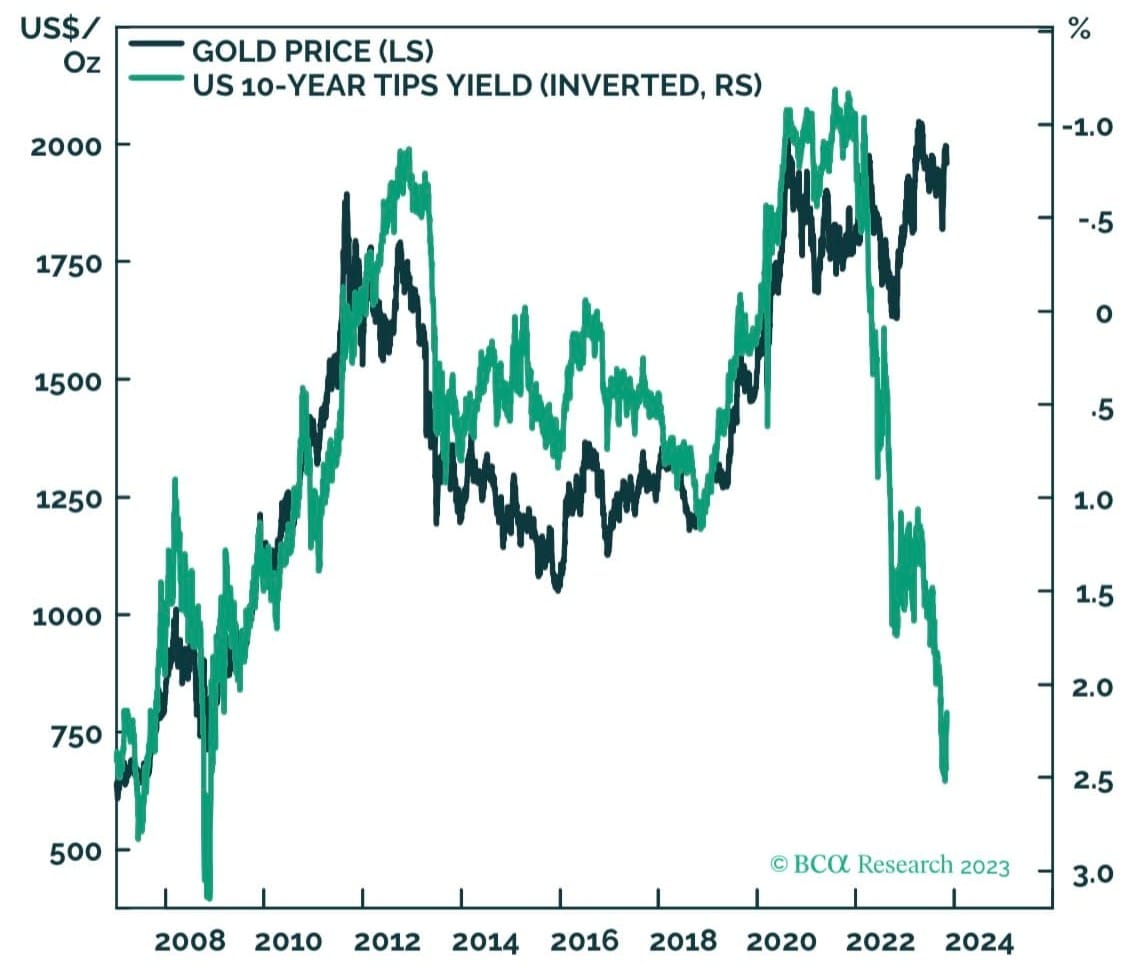

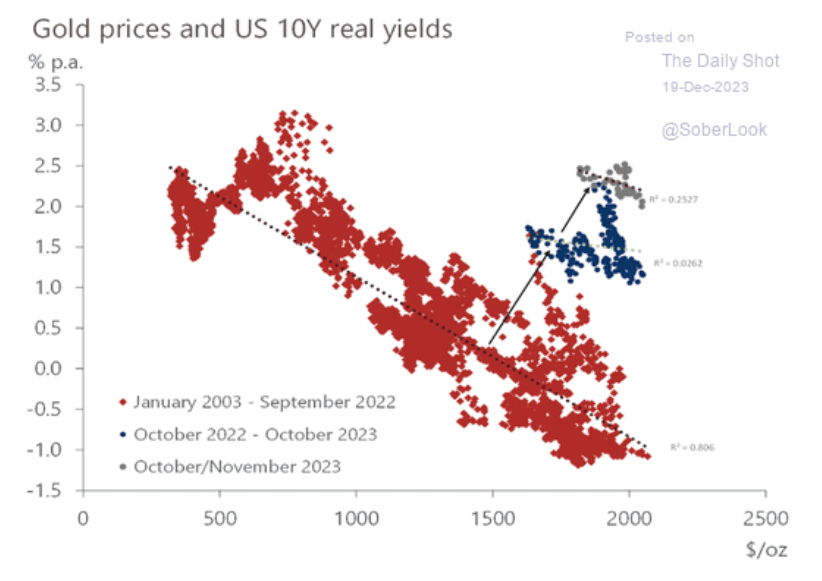

Es decir, los inversores responden a una situación de represión financiera comprando Oro como defensa. De ahí que la correlación entre el precio del Oro y los tipos de interés reales a 10 años, haya sido casi perfecta en las últimas décadas.

Pero esa relación histórica, lo cierto, es que se ha roto durante el último año y pico. Se ve con claridad en el gráfico anterior y lo muestra igualmente el siguiente gráfico de dispersión, donde se observa que desde aproximadamente octubre de 2022 se ha roto la relación del Oro con los tipos de interés reales, su principal factor fundamental.

Club Bursátil Confidencial

/mes

Cliente Institucional

/mes

Club Bursátil Confidencial

/año

Cliente Institucional

/año